ファクタリングで素早い資金調達を実現|即日入金の審査に通過するコツを解説

ファクタリングは、企業の資金繰りを迅速に改善できる有効な手段として注目を集めています。特に即日入金が可能なファクタリングは、緊急の資金需要に対応できる魅力的な選択肢です。

しかし、即日入金を実現するためには、厳格な審査をクリアする必要があります。

そこで本記事では、ファクタリングによる素早い資金調達の方法と、即日入金の審査に通過するためのコツを詳しく解説しますので、ぜひ参考にしてください。

ファクタリングとは?資金調達できる仕組みを解説

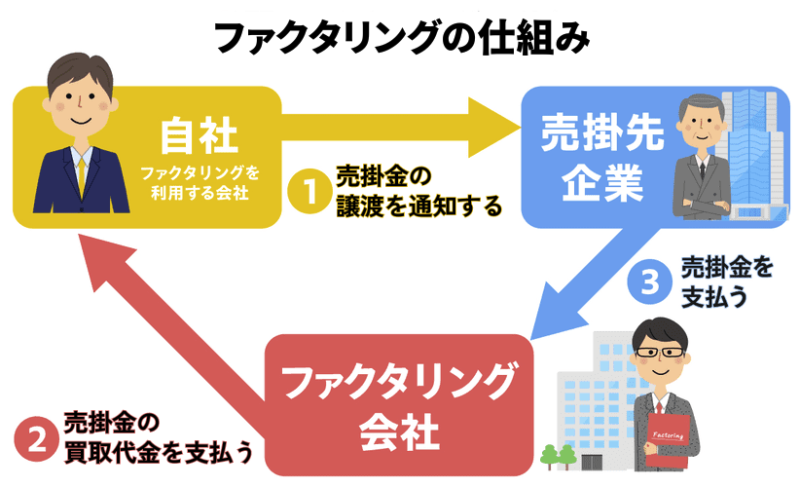

ファクタリングの仕組みと特徴

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に売却し、現金を得る仕組みです。この方法により、売掛先からの支払いを待たずに、即座に資金を調達することができます。

ファクタリングは、売掛債権を担保にすることなく、迅速に資金を得る手段として広く利用されています。

出典:ビートレーディング

ファクタリングと通常の融資の違い

ファクタリングと通常の融資(銀行融資)の主な違いを比較します。

| 項目 | ファクタリング | 通常の融資(銀行融資) |

| 性質 | 売掛債権の売買 | 借入 |

| 審査対象 | 売掛先の信用力 | 利用者(自社)の信用力 |

| 資金調達スピード | 最短即日〜1週間程度 | 1ヶ月〜3ヶ月程度 |

| 調達可能額 | 売掛金額が上限 | 自社の信用力に応じて変動 |

| コスト | 手数料(8%〜18%程度) | 金利(2%〜6%程度) |

| 返済期間 | 不要(売掛金回収時に精算) | 1年〜15年程度 |

| 返済方法 | 一括(売掛金回収時) | 通常は分割返済 |

| 会計上の扱い | 売上として計上 | 負債として計上 |

| 信用情報への影響 | 影響なし | 借入として記録される |

| 担保・保証人 | 不要 | 必要な場合が多い |

| 自社の業績が悪い場合 | 利用可能 | 審査が厳しくなる |

| 節税効果 | あり(手数料は経費計上可) | なし(利息は経費計上可) |

上記のように、通常の融資は金融機関から借り入れる形で資金を調達しますが、ファクタリングは売掛債権の売却による資金調達です。

融資の場合、企業の信用力や担保が必要になることが多いですが、ファクタリングでは売掛債権の価値に基づいて資金が提供されます。また、融資の審査が必要なく、迅速な手続きを特徴とします。

即日入金が可能な理由

ファクタリングで即日入金が可能な理由は、売掛債権の査定と契約手続きが迅速に行われるためです。

ファクタリング会社は売掛債権の価値を評価し、審査を迅速に進めることで、売主企業に対して即座に資金を提供することができます。特に2社間ファクタリングでは、手続きが簡便なため、当日中に資金が入金されることが一般的です。

即日ファクタリングのメリットと適用ケース

すぐに資金が必要な状況

企業が緊急の資金ニーズに直面する場合、即日ファクタリングは有効な解決策です。例えば、取引先からの支払い遅延や急な支出が発生した場合に、迅速に資金を調達することで、キャッシュフローの問題を解決できます。これにより、経営の安定化を図れるでしょう。

融資審査に通らない場合の選択肢

通常の融資審査に通らない企業でも、即日ファクタリングを利用することで資金調達が可能です。ファクタリングは、企業の信用力に依存せず、売掛債権の価値に基づいて資金を提供します。そのため、信用力の低い企業や新興企業でも利用しやすい選択肢と言えるでしょう。

小額の資金調達に最適

即日ファクタリングは、小額の資金調達にも適しています。例えば、突発的な支払いが発生した場合や、短期間で資金が必要な場合に、少額の売掛債権を現金化することで、迅速に資金を確保できます。これにより、日常的な経営活動をスムーズに進めることが可能です。

即日入金を実現するファクタリング会社の選び方

オンライン完結型ファクタリングの特徴

オンライン完結型ファクタリングは、インターネットを通じて全ての手続きを行うことができるサービスです。これにより、書類のやり取りや対面での面談が不要になり、時間と手間を大幅に削減できます。特に、即日入金を希望する場合には、オンライン完結型のファクタリング会社を選ぶと迅速に対応してもらえます。

2社間ファクタリングのスピード優位性

2社間ファクタリングは、売主企業とファクタリング会社の2者間で契約が締結されるため、手続きが非常に簡便で迅速です。売掛先への通知が不要なため、審査や契約手続きにかかる時間が短縮されます。これにより、即日入金が可能となるケースが多く、急な資金ニーズに対応できます。

必要書類が少ない会社を選ぶコツ

即日入金を実現するためには、必要書類が少ないファクタリング会社を選ぶことが重要です。一般的に必要となる書類には、会社概要書や売掛金リスト、取引契約書などがありますが、これらが少なく、準備が簡単な会社を選ぶことで、スムーズな手続きを進めることができます。複数の会社を比較し、最適な条件のファクタリング会社を見つけることがポイントです。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

即日ファクタリングの審査に通過するコツ

必要書類の事前準備

必要書類を事前に準備することで、審査プロセスがスムーズに進みます。一般的に求められる主な書類は、会社概要書、売掛金リスト、取引契約書などです。これらを正確かつ迅速に提出することで、ファクタリング会社の評価が高まり、審査通過の確率が上がります。

午前中の早い時間帯での申し込み

審査に通過するためには、午前中の早い時間帯に申し込むことが効果的です。ファクタリング会社は通常、午前中に申し込まれた案件を優先して処理するため、早めの申し込みが審査の迅速化につながります。また、必要書類の提出も同時に行うことで、手続きがスムーズに進行します。

売掛先の信用度の重要性

売掛先の信用度は、ファクタリング審査において非常に重要な要素です。売掛先が信頼できる企業である場合、ファクタリング会社はリスクを低く評価し、審査通過の確率が高まります。事前に売掛先の信用情報を確認し、必要に応じてその情報をファクタリング会社に提供することで、審査がスムーズに進むことが期待できます。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

即日入金を実現させる具体的な方法

相見積もりと同時進行での申し込み

即日入金を希望する場合、複数のファクタリング会社に同時に申し込むことが重要です。相見積もりを取ることで、最も条件の良い会社を選定でき、手続きを並行して進めることができます。これにより、一つの会社で手続きが遅れるリスクを回避し、迅速な資金調達が可能となります。

オンライン申請の活用

オンライン申請を活用することで、書類のやり取りや面談が不要となり、手続きが迅速に進行します。インターネットを通じて必要情報を提出し、審査結果を受け取ることで、即日入金の確率を高めることができます。特に、オンライン完結型のファクタリング会社を選ぶことが効果的です。

審査通過率の高い会社の選定

審査通過率の高いファクタリング会社を選定することも重要です。評判や口コミを参考にし、実績が豊富で信頼できる会社を選ぶことで、審査がスムーズに進行します。また、売掛先の信用情報を事前に確認し、必要書類を正確に提出することで、審査通過の確率を上げることができます。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

即日ファクタリングの注意点とリスク管理のやり方

手数料の比較と検討

即日ファクタリングは、迅速に資金を調達できる一方で、手数料が高めに設定されることが多いです。複数のファクタリング会社から見積もりを取り、手数料を比較検討することが大切です。また、手数料だけでなく、その他の費用や条件も確認し、総合的に判断することが重要です。

契約内容の確認ポイント

契約内容を確認する際には、手数料率や支払い条件、リスク分担の範囲などを注意深くチェックすることが必要です。特に、隠れた費用やペナルティ条項がないかを確認し、不明点があれば事前にファクタリング会社に問い合わせることが重要です。また、契約書の内容を理解し納得した上で署名することが大切です。

過度な利用を避けるための資金計画

即日ファクタリングは便利な資金調達手段ですが、過度な利用はリスクを伴います。頻繁に利用することで手数料が積み重なり、長期的な資金負担が増える可能性があります。そのため、適切な資金計画を立て、必要な場合に限定して利用することが重要です。健全なキャッシュフロー管理を心掛け、過度な依存を避けるようにしましょう。

建設会社における経営課題の解決は、今すぐ「ビーバーズ」にご相談ください。貴社に最適なソリューションを提供いたします。