ファクタリングの手数料相場とは?費用を抑えた効果的な活用方を徹底解説

ファクタリングは、建設会社の資金繰りを改善する有効な手段の一つとして注目されている手法の一つです。しかし、ファクタリングを利用する際には手数料が発生するため、コスト面での懸念を抱く方も少なくありません。

なぜなら、ファクタリングの手数料相場は一律ではなく、様々な要因によって変動するからです。

そこで本記事では、ファクタリングの手数料相場の実態と、それを左右する要因について詳しく解説し、費用を抑えつつ効果的にファクタリングを活用する方法も紹介しますので、ぜひ参考にしてください。

ファクタリングの基本と手数料の仕組み

ファクタリングとは?

ファクタリングは、企業が未収の売掛金をファクタリング会社に売却し、即時に資金を得る手法です。これにより、長期的な支払いサイトがある場合でも、迅速に資金を確保し、キャッシュフローの安定化を図ることができます。

建設業などの資金繰りが厳しい業界では、特に効果的な資金調達方法として活用されます。

ファクタリング手数料がかかる理由

ファクタリング手数料は、ファクタリング会社が売掛金の管理や回収リスクを負担するために発生する費用です。これには、売掛金の評価、信用調査、管理費用などが含まれます。

また、ファクタリング会社の利益を確保するための費用も、手数料に含まれます。

手数料を決める主な要因

手数料は、いくつかの要因によって決まります。主な要因には、売掛先の信用力、売掛金の金額、取引の頻度、支払いサイトの長さなどが含まれます。

信用力が高く、支払いサイトが短い場合は、手数料が低くなるのが一般的です。逆に、リスクが高い取引では手数料が高く設定されることがあります。

ファクタリングの手数料相場

以下では、建設業におけるファクタリングの手数料相場を、取引の種類ごとに比較します。

| 取引の種類 | 手数料相場 | 特徴 |

| 2社間ファクタリング | 8%〜18% |

|

| 3社間ファクタリング | 2%〜9% |

|

| 注文書ファクタリング | 12%〜35% |

|

2社間ファクタリング

2社間ファクタリングは、建設業者とファクタリング会社の間で直接取引を行う方法です。手数料相場は8%〜18%と幅広く、一般的には10%前後とされています。

この方式は、売掛先に知られずに利用できる点が特徴ですが、ファクタリング会社にとってリスクが高いため、手数料が高くなる傾向があります。

3社間ファクタリング

3社間ファクタリングは、元請け業者の同意が必要となりますが、取引リスクが低くなるため、手数料は2社間と比べて低くなります。手数料相場は2%〜9%程度です。

特に、信用力の高い大手企業や公共事業が元請けの場合、1%台の低い手数料で利用できる可能性があります。

注文書ファクタリング

注文書ファクタリングは、工事完成前の資金調達が可能な方法ですが、未回収リスクが高いため、手数料は最も高額になります。通常の2社間ファクタリングに2〜5%上乗せされるため、12%〜35%の手数料相場となります。

手数料に影響を与える要因

売掛先の信用度

ファクタリングの手数料に大きな影響を与える要因の一つは、売掛先(顧客)の信用度です。信用度が高い顧客の場合、未回収リスクが低いため、手数料も低く設定される傾向があります。逆に、信用度が低い場合は、リスクが高いため、手数料が高くなるのが一般的です。

売掛金の金額

売掛金の金額も手数料に影響を与える要因です。高額な売掛金をファクタリングする場合は、手数料が低くなる傾向があります。一方、少額の売掛金では、手数料が高く設定されるケースが多いでしょう。これは、取引額が大きいほど固定コストが分散されやすいためです。

支払期日の長さ

支払期日が長いほど、手数料は高くなる傾向があります。長期的な支払サイトは、資金の回収までのリスクと期間が長くなるため、ファクタリング会社はそのリスクをカバーするために手数料を高く設定します。逆に、短期的な支払サイトでは手数料が低くなることが多いです。

過去の取引履歴

過去の取引履歴も手数料に影響を与える要因です。取引履歴が良好で安定している企業は、信用度が高く評価されるため、手数料が低くなる傾向があります。逆に、取引履歴に問題がある場合は、リスクが高いため手数料が高く設定されるケースが多いでしょう。

2社間ファクタリングと3社間ファクタリングの違い

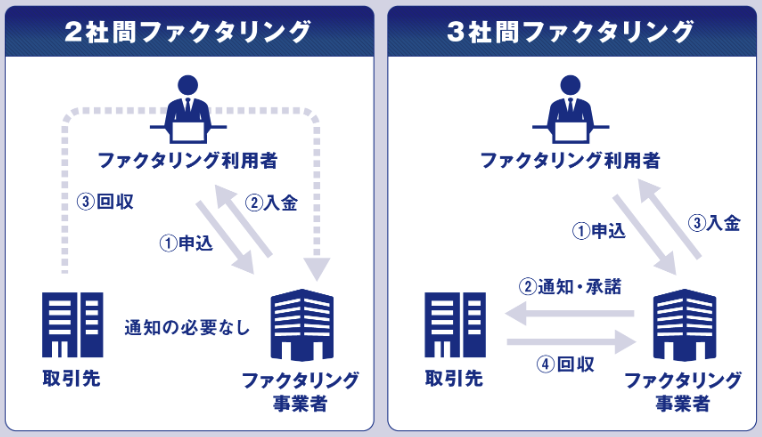

出典:アスビック

2社間ファクタリングの特徴とリスク

2社間ファクタリングは、企業とファクタリング会社の間で直接取引が行われる形式です。顧客への通知が不要なため、取引の迅速性が特徴です。しかし、ファクタリング会社が未回収リスクを全て負うため、手数料が高くなる傾向があります。また、取引相手に気付かれるリスクが低い一方で、企業の信用度に依存することがリスクとなります。

3社間ファクタリングの特徴とメリット

3社間ファクタリングは、企業、ファクタリング会社、そして売掛先(顧客)の三者間で取引が行われます。顧客への通知が行われるため、透明性が高く、ファクタリング会社のリスクが分散されます。そのため、手数料が低く設定されることが一般的です。また、信用力の高い売掛先が関与することで、取引が安定します。

手数料の差が生じる理由

2社間ファクタリングと3社間ファクタリングの手数料差は、主にリスクの分担に起因します。

2社間ファクタリングでは、ファクタリング会社が全リスクを負うため、手数料が高くなります。一方、3社間ファクタリングでは、リスクが売掛先と分担されるため、手数料が低く抑えられます。

これにより、取引形態に応じて手数料が異なるのです。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

ファクタリング手数料を抑える方法

3社間ファクタリングの選択

3社間ファクタリングは、企業、ファクタリング会社、売掛先の三者間で行われるため、リスクが分散され手数料が低くなります。

3社間ファクタリングでは、売掛先への通知が必要ですが、透明性が高まり信頼性が向上します。これにより、手数料を抑えつつ迅速な資金調達が可能です。

売掛金の金額を調整する

高額な売掛金をファクタリングすることで、手数料が低く抑えられる傾向があります。

少額の売掛金では手数料が高くなることが多いため、可能であれば金額をまとめて一度にファクタリングする方法を選択することで、コストを削減できるかもしれません。

支払期日の短い債権を選ぶ

支払期日の短い売掛金をファクタリングすることで、手数料が低くなる傾向があります。支払期日が長いほどリスクが高まり、手数料が増えるため、できるだけ短期的な債権を選ぶことが重要です。これにより、経費を節約しつつ資金を確保できます。

複数のファクタリング会社を比較する

複数のファクタリング会社の手数料やサービス内容を比較することで、最適な条件を見つけることが可能です。手数料のほか、サービスの質や対応の迅速さも考慮し、総合的に評価することが重要です。これにより、より有利な条件でファクタリングを利用できるでしょう。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

ファクタリングの追加費用には要注意!その理由を解説

複数のファクタリング会社を比較する

ファクタリングを利用する際には、複数の会社を比較することが重要です。手数料だけでなく、追加費用も含めて総合的に評価する必要があります。

各社のサービス内容や費用構造を把握し、最適な条件を提供する会社を選ぶことで、予期せぬコストを回避できます。

債権譲渡登記費用

ファクタリング契約に伴い、債権譲渡の登記が必要になる場合があります。この登記費用は、ファクタリング会社が請求する追加費用の一つです。

登記費用は案件ごとに異なるため、事前に確認しておくことが重要です。これにより、予算計画を立てやすくなるでしょう。

印紙税

ファクタリング契約には、契約書に対する印紙税が発生する場合があります。印紙税は、契約金額に応じて異なるため、これも追加費用として考慮すべき点です。

そこで、印紙税の額を事前に確認し、ファクタリング会社と費用分担の取り決めを明確にしておくことが重要です。

査定出張費用

ファクタリング会社の担当者が売掛金の査定や顧客訪問を行う際には、査定出張費用が発生することがあります。この費用も追加コストとして計上されるため、契約前に確認しておく必要があります。事前に費用負担の明確化を行い、不意の出費を防ぎましょう。

その他の隠れコスト

ファクタリングには、その他にも隠れたコストが存在する場合があります。例えば、早期返済手数料や管理費などが挙げられます。

これらの費用も含めて総合的にコストを把握し、契約内容を詳細に確認することで、予期せぬ出費を避けることが可能です。

弊社は、建設業界特化の総合ソリューション企業として、人材紹介から事業承継型M&A仲介など、経営に関するあらゆるお悩みを解決いたします。

- 即戦力人材紹介・ヘッドハンティング

- 若手高度外国人材紹介

- 事業承継型M&A仲介

- DXコンサルティング

- 採用コンサルティング

- 助成金コンサルティング

どんな些細なことでもお気軽にお問い合わせください。専任のコンサルタントが貴社のお悩みにお答え致します。

効果的なファクタリング活用のポイント

資金繰りの改善に活用する

ファクタリングを活用することで、未収の売掛金を早期に現金化し、資金繰りを改善できます。これにより、支払いサイトが長期化する際でも、必要な資金を迅速に確保し、経営の安定化を図ることができます。このように、ファクタリングは、経営資金の流動性を高めるための効果的な手段の一つです。

季節変動への対応

建設業は季節や天候の影響を受けやすいため、ファクタリングを利用して季節変動による収入のばらつきを緩和できます。季節ごとに収入が変動する場合でも、安定した資金フローを確保し、経営の安定を維持することが可能です。これにより、季節変動に左右されない経営が実現します。

新規事業や設備投資への活用

ファクタリングで得た資金を新規事業の立ち上げや設備投資に充当することで、事業の拡大や成長を促進できます。早期に資金を調達することで、競争力を高め、新たな市場や機会を開拓することが可能です。これにより、持続的な事業成長を実現可能です。

リスク管理と長期的な財務計画

ファクタリングを活用する際には、リスク管理と長期的な財務計画も重要です。ファクタリングに依存しすぎず、他の資金調達手段や資金管理方法を併用することで、安定した財務基盤を構築しましょう。これにより、突発的なリスクにも柔軟に対応できる経営体制が整います。

建設会社における経営課題の解決は、今すぐ「ビーバーズ」にご相談ください。貴社に最適なソリューションを提供いたします。